Was ist kontinuierliches AML-Monitoring und warum ist es wichtig?Warum ist Ongoing Monitoring entscheidend?Risikokunden: Wie man sie korrekt identifiziertSchlüsselschritte zur Implementierung von Ongoing AML Monitoring in Ihrem Unternehmen: Eine Schritt-für-Schritt-AnleitungHäufige Fehler bei der Implementierung von kontinuierlichem Monitoring (und wie man sie vermeidet)Didit als Partner für die Einhaltung internationaler und lokaler AML-VorschriftenSchlüsselvorteile des AML-Monitorings mit Didit im Vergleich zu anderen LösungenFazit: Kontinuierliches Monitoring ist entscheidend für die Einhaltung von Vorschriften (und zur Vermeidung von Bußgeldern)

March 18, 2025

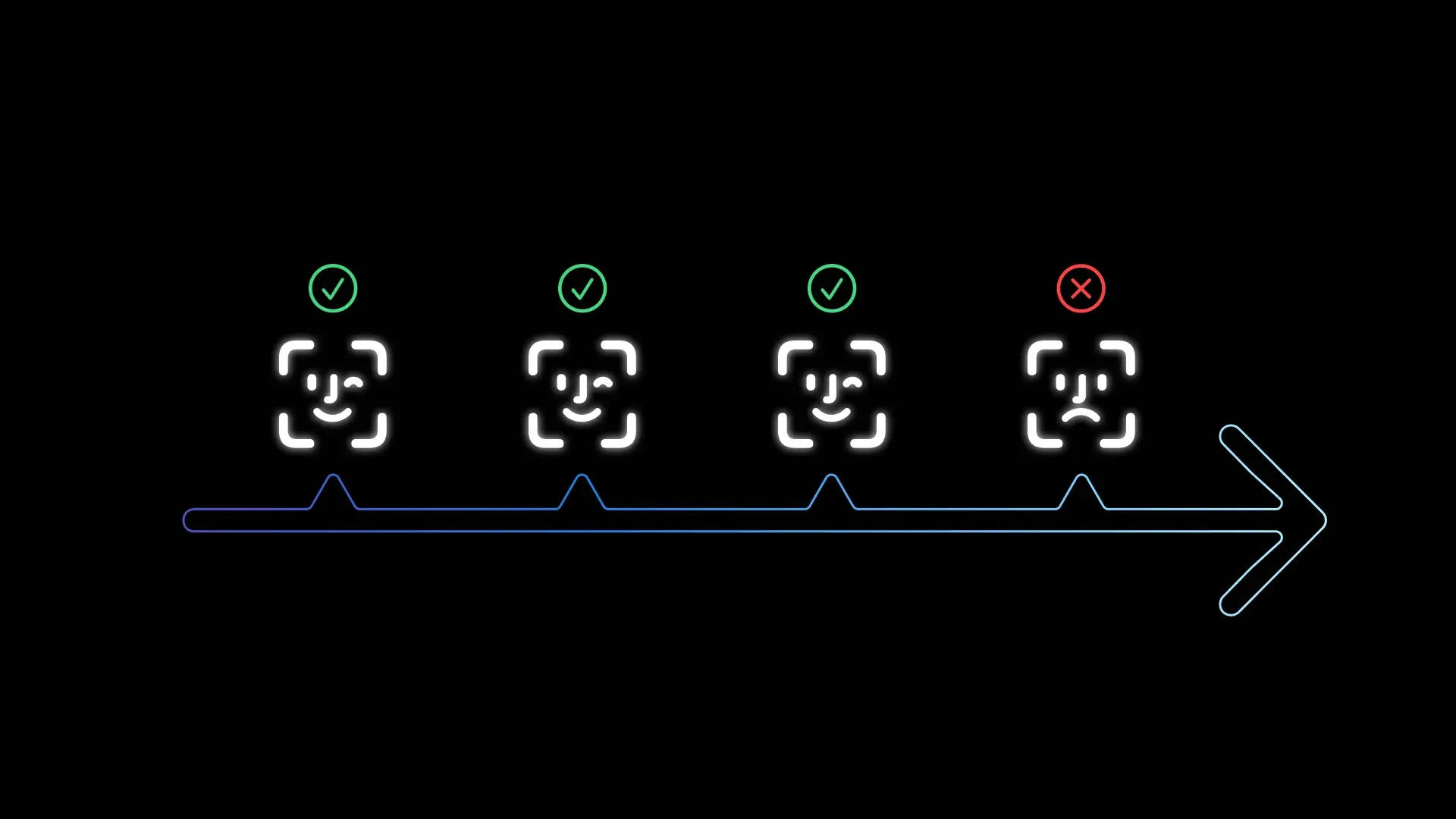

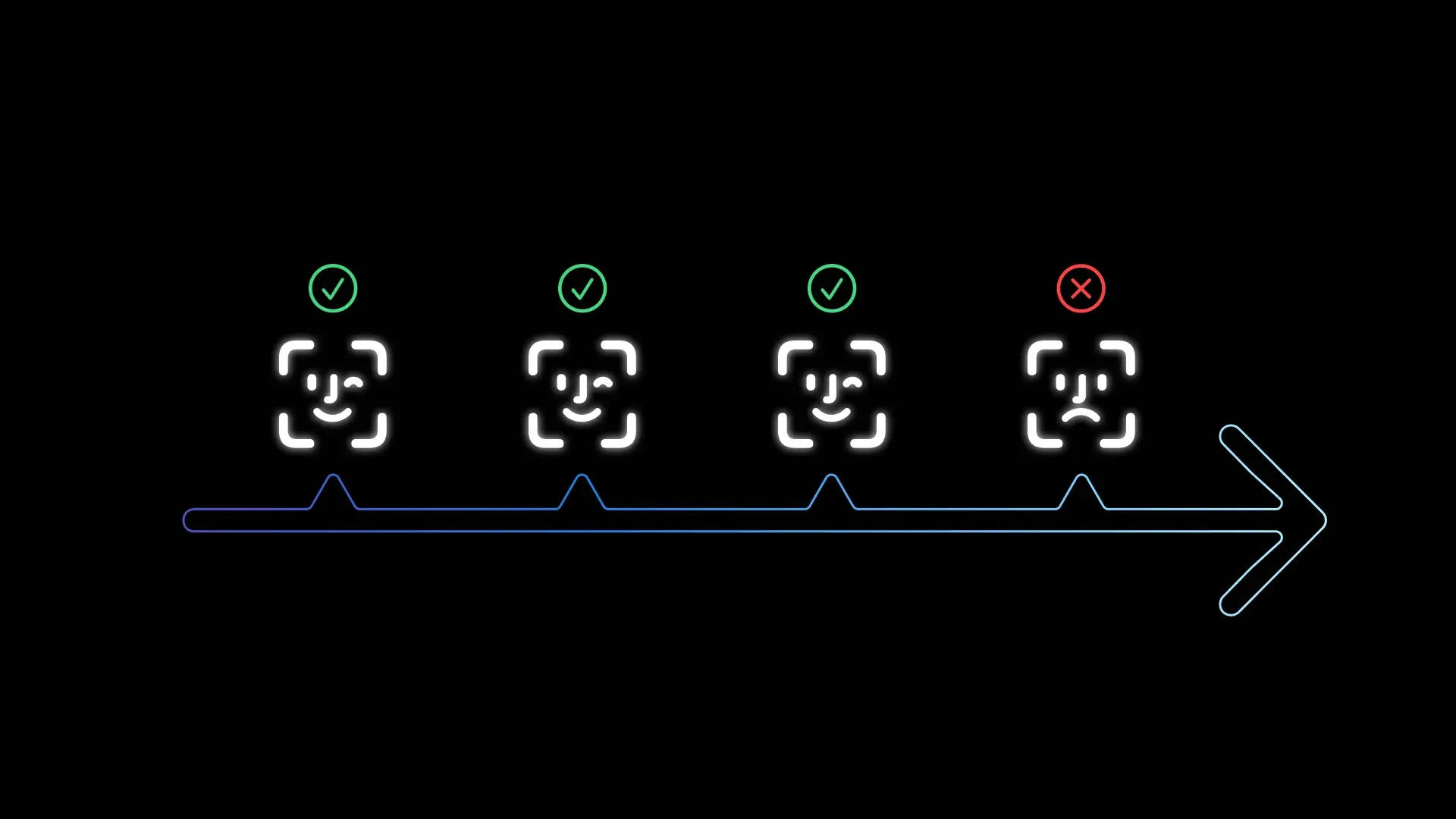

Wie man Ongoing AML Monitoring implementiert (und Hochrisikokunden überwacht)

March 18, 2025

Wie man Ongoing AML Monitoring implementiert (und Hochrisikokunden überwacht)