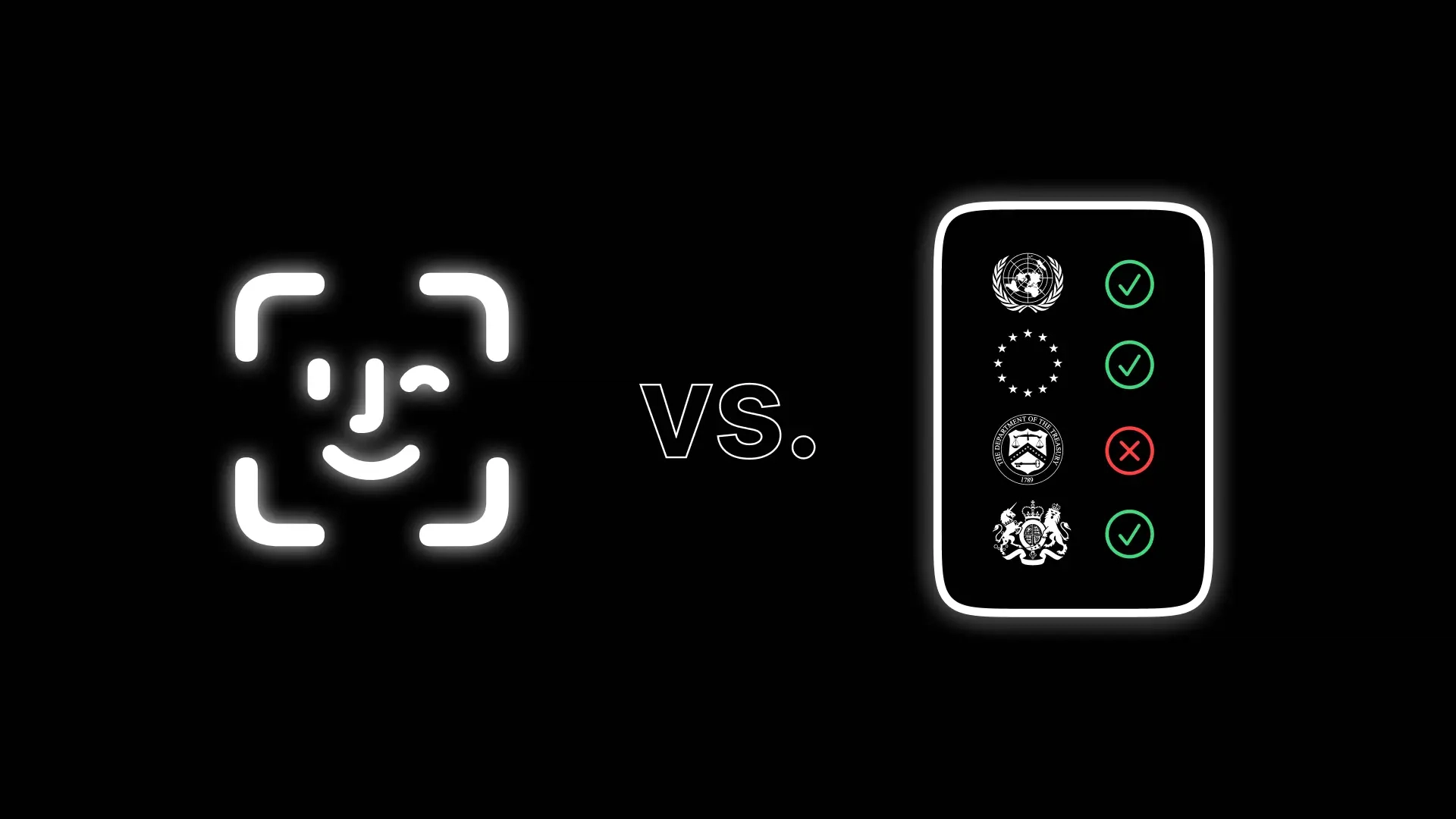

O que é o KYC (Know Your Customer)?O que é o AML (Anti-Money Laundering)?Quais são as principais diferenças entre KYC e AML?Que instituições necessitam de KYC e AML?Principais normativas de KYC e AMLImplementar KYC e AML na sua empresa: confie na automatizaçãoPor que necessita de KYC e AML na sua estratégia de conformidade? Melhores práticas para bancos, criptomoedas e fintechsComo a Didit está a revolucionar a verificação de identidade, o KYC e o AMLConclusão: Rumo a um futuro de conformidade integral

February 26, 2025

KYC e AML: Diferenças chave, conformidade e melhores práticas

February 26, 2025

KYC e AML: Diferenças chave, conformidade e melhores práticas