So baust du deinen KYC-Workflow ohne Code (und bringst ihn noch heute in Produktion)

Key takeaways (TL;DR)

Der KYC-Workflow definiert, wie du Identitäten prüfst, AML-Kontrollen anwendest und automatische Entscheidungen triffst.

No-Code-Workflows ermöglichen maßgeschneiderte Verifizierungen ohne Abhängigkeit vom Engineering-Team.

Die Automatisierung deines KYC reduziert Onboarding-Reibung, steigert die Conversion und kann Betriebskosten um bis zu 70 % senken.

Didit bietet einen visuellen Builder mit Dokument-, Biometrie- und Screening-Modulen – vollständig auditierbar und konform mit DSGVO und AML/CFT.

Wenn du Compliance oder Engineering in einer Fintech oder Plattform mit Onboarding leitest, kennst du die Wahrheit: KYC ist nie “fertig”. Regulierung ändert sich, Betrug entwickelt sich weiter und Teams müssen schnell reagieren.

Wenn alles von der Entwicklung abhängt, passiert Folgendes: Nutzer brechen ab (bis zu 63–67 % bei langen oder verwirrenden digitalen Prozessen), Kosten steigen und Kunden gehen durch Verzögerungen im Onboarding verloren.

Tatsächlich geben laut Studien 70 % der Banken an, Kunden wegen Onboarding-Verzögerungen verloren zu haben.

Gleichzeitig wächst die Nachfrage nach Identitätsprüfungen – über 70 Milliarden Checks im Jahr 2024, laut Juniper Research – und Compliance-Teams kämpfen weiterhin mit massiven False Positives beim AML-Screening.

Ein No-Code-KYC-Workflow adressiert diese Pain Points: Du kannst den Flow in wenigen Minuten designen, veröffentlichen und auditieren, Reibung dort reduzieren, wo sie keinen Mehrwert bringt, und Kontrollen verschärfen, ohne das Produkt auszubremsen.

Was ein KYC-Workflow ist (und was nicht)

Ein KYC-Workflow ist die Orchestrierung von Schritten, Regeln und Entscheidungen, die zu approved, in review oder declined führen. Jedes Unternehmen passt den Flow an seine Richtlinien an, typischerweise mit Datenerfassung und Dokumenten-Capture, Biometrie (1:1 Face Match und Passive Liveness) sowie AML-Screening, ergänzt um Alters-, Adress- oder Risiko-Checks.

Ein KYC-Workflow ist weder ein hübsches Formular noch ein rigides SDK, sondern governed Business-Logik mit Versionierung und Nachvollziehbarkeit, die sich nach Risiko, Land oder Produkt ohne Code anpassen lässt.

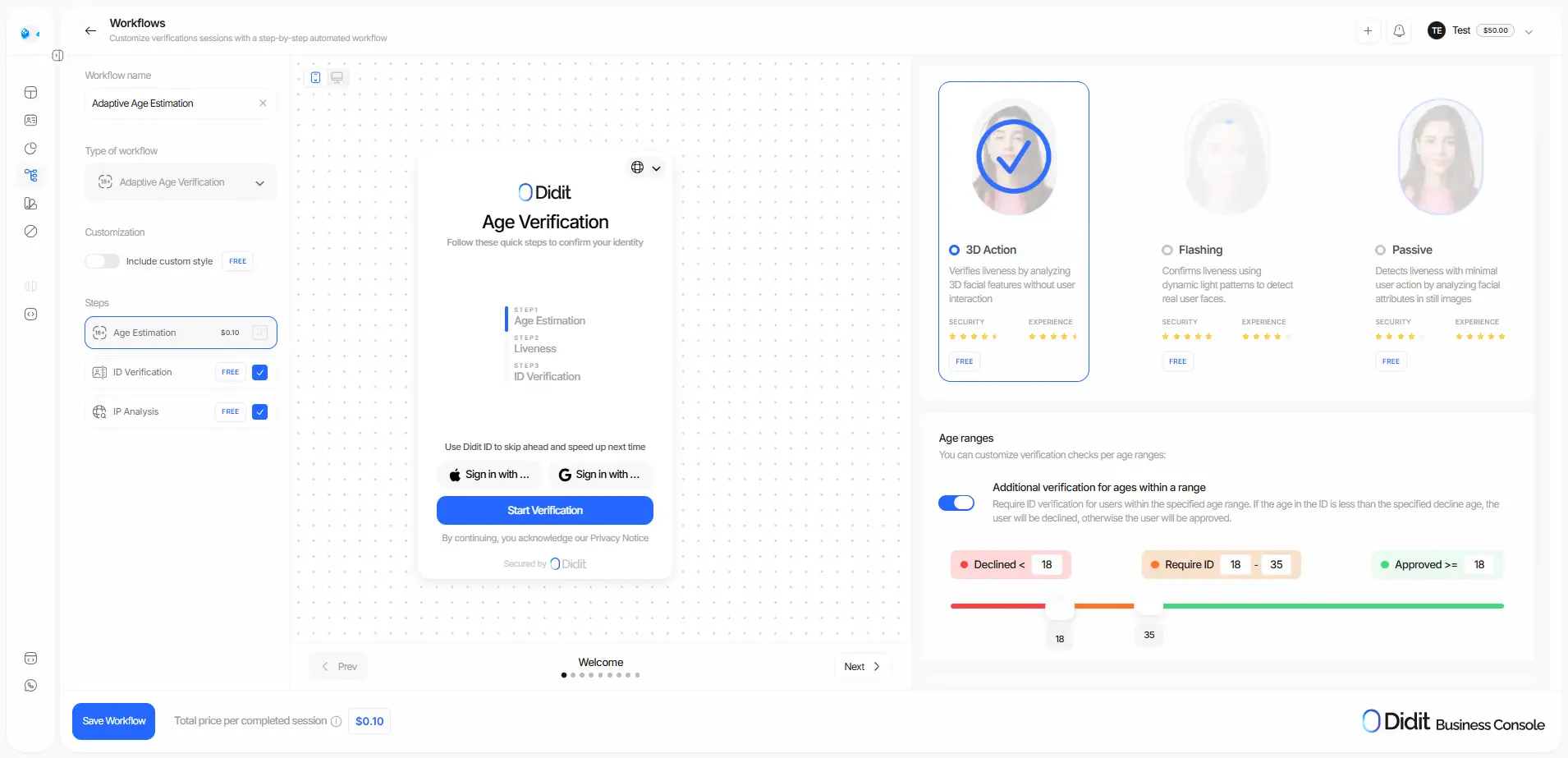

Auf Plattformen wie Didit baust du den Flow visuell mit einem No-Code-Builder: Module wählen (Dokument, Biometrie, Screening etc.), Regeln definieren und in Minuten in Produktion veröffentlichen – ohne Engineering-Abhängigkeiten.

Compliance-Anforderungen (praktische Übersicht)

Über die Identitätsprüfung hinaus müssen Finanzinstitute AML/CFT-Pflichten erfüllen.

Ein robuster KYC-Flow umfasst:

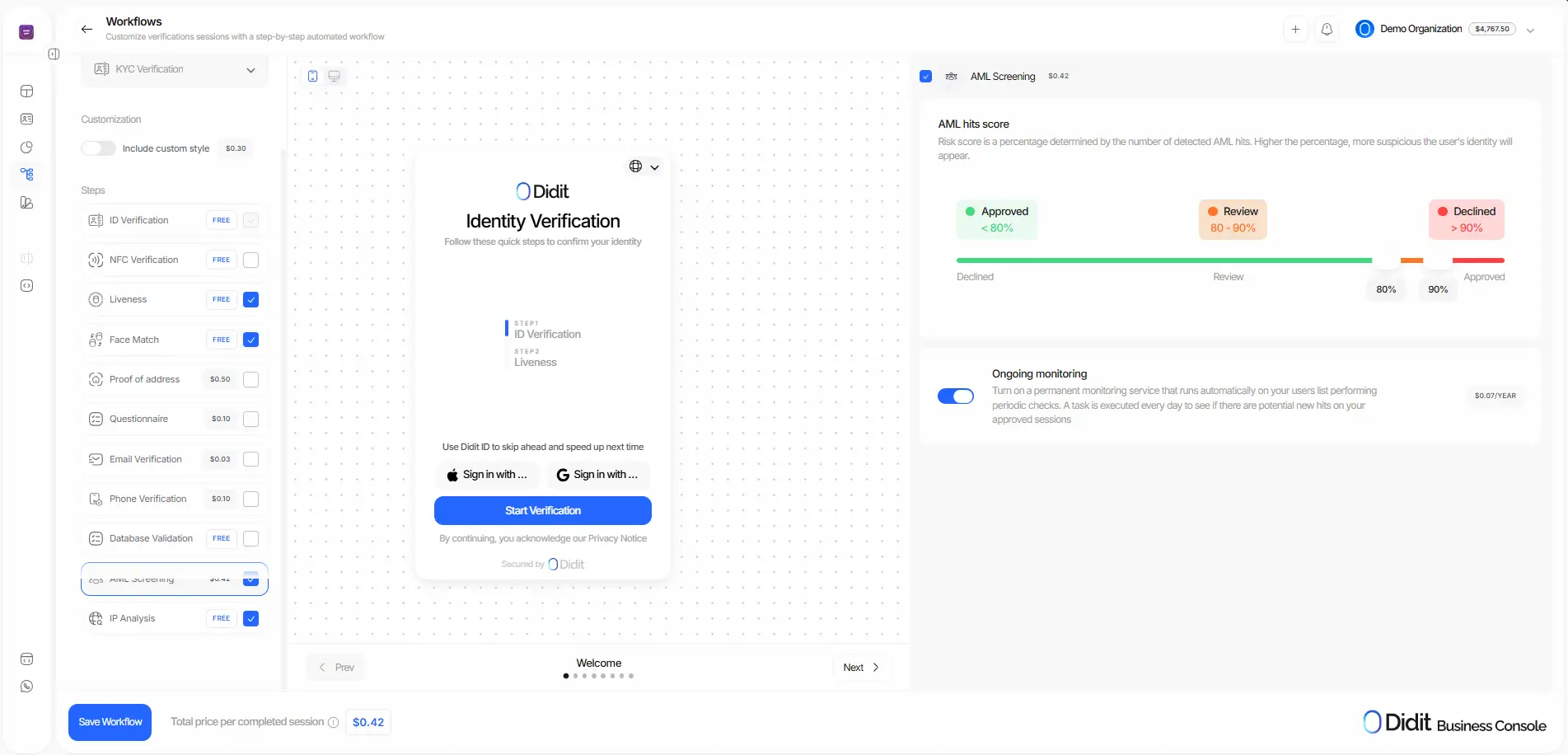

- AML-Screening: Abgleiche mit Sanktions- und Watchlists, PEPs und negativen Medien.

- Datenminimierung und Aufbewahrung gemäß DSGVO.

- Eine klare, dokumentierte Rechtsgrundlage.

- Segmentierung nach Geografie und Branche (Onboarding in Spanien ≠ Brasilien; Fitnessstudio ≠ Exchange).

Im No-Code-Ansatz leben diese Parameter in konfigurierbaren Policies, die das Compliance-Team selbst verwaltet – die Tech-Teams konzentrieren sich auf das Wesentliche.

No-Code-Architektur des Flows

Die Architektur eines No-Code-KYC-Workflows ruht auf drei Schichten:

- Visueller Orchestrator. Ein Canvas für Schritte, Verzweigungen, Timeouts und Retries sowie Exception-Handling. In Didit wird jeder Block (Dokument, Biometrie, Screening) über klare Parameter konfiguriert und ohne Code verbunden.

- Plug-&-Play-Connectoren. Baue die Verifizierung nach Business-Bedarf: Module (OCR, AML, Messaging, Biometrie) hinzufügen, entfernen oder feinjustieren – ohne das Erlebnis neu zu bauen.

- Daten & Audit. Unveränderliche Logs zu Verifizierungsstatus, Artefakten (Selfies, PDFs, Hashes) und rollenbasierten Rechten zur Sicherung der Funktionstrennung.

Dank No-Code-Workflows kannst du Regeln ändern und neue Versionen mit voller Kontrolle und Nachverfolgbarkeit in Produktion bringen.

Journey designen: Stati, Regeln und Toleranzen

Bevor du in den visuellen Orchestrator gehst, definiere alle Verifizierungs-Stati und deren Anwendung: Not Started, In Progress, Approved, Declined, KYC Expired, In Review, Expired oder Abandoned.

Darauf aufbauend legst du Risikogrenzwerte und Grauzonen fest: Binde biometrische Indikatoren, AML-Screening-Ergebnisse und Auto-Regeln ein, um zu entscheiden, welche Sessions genehmigt, abgelehnt oder in die Prüfung gehen.

Füge außerdem Fallbacks in kritischen Funktionen hinzu, z. B. bei der Age Estimation, wo du eine Dokumentenprüfung anfordern kannst, wenn die biometrische Schätzung in die Grauzone fällt.

Eine gute Schichtengestaltung kann einen signifikanten Anteil an Verifizierungen zurückgewinnen und die Conversion verbessern.

Screening und Risiko-Scoring

AML-Screening ist kein binäres „Ja/Nein“. Fuzzy Matching berücksichtigt Namensvarianten, Akzente und Transliteration und erweitert so die Erkennung.

Zudem lassen sich Kontrollen nach Jurisdiktion, Produkt und Kundenrisiko feinsteuern; Datenbanken werden laufend aktualisiert.

Bei False Positives – die häufig sind – definiere auditierbare Auto-Clear-Kriterien (z. B. Namensgleichheit, aber anderes Geburtsdatum) und Whitelists für legitime Wiederholtreffer.

Manuelle Prüfung und Four-Eyes-Prinzip (ohne Code)

Die meisten Fälle werden automatisch entschieden, einige benötigen eine manuelle Prüfung: weite Schwellen, AML-Treffer, Dokumenteninkonsistenzen oder hohes Risiko.

Priorisiere dann nach Risiko, Land oder Grund und wende ggf. das Four-Eyes-Prinzip der UNIDO an: bestimmte Risikobeschlüsse müssen von zwei Personen freigegeben werden.

Alles braucht einen auditierbaren Trail – Logs sind deine beste Verteidigung.

Auch der Export von Sessions sollte für Audits oder interne Reviews per Klick möglich sein.

Operative Automatisierung (ohne Engineering-Abhängigkeit)

Ein guter KYC-Workflow-Builder automatisiert den End-to-End-Prozess ohne Code: Dokumentenprüfung, biometrische Validierung, AML-Screening und automatische Entscheidungen (approve, decline, review).

Operative Automatisierung reduziert Abbrüche und vermeidet menschliche Fehler – bei voller Nachverfolgbarkeit. Vorteil: Alles wird konfiguriert, nicht programmiert.

Reibung und Kosten optimieren

Ziel ist nicht, „alle durchzuwinken“, sondern gute Nutzer zum niedrigsten möglichen Preis zu verifizieren. Aktiviere Module nach Risiko, Land oder Produkt – nicht jeder braucht die gleiche Prüftiefe.

Mit modularen Lösungen wie Didit vermeidest du starre Bundles und zahlst nur für abgeschlossene Verifizierungen.

Der Free-KYC-Plan (Dokumentenprüfung, 1:1 Face Match und Passive Liveness unbegrenzt) kann Betriebskosten um bis zu 70 % senken – basierend auf realen Didit-Kundenfällen.

Durch Prozessautomatisierung, weniger False Positives und eine optimierte Modulreihenfolge steigerst du die Conversion und senkst den CAC.

Abbrüche durch Reibung sind real – und steigen, wenn die Verifizierung holprig ist. Das im Griff zu behalten, schützt den Umsatz.

Fazit

Einen KYC-Workflow ohne Code zu bauen ist der schnellste und sicherste Weg, maßgeschneiderte Verifizierungen zu starten – ohne dein Tech-Team zu überlasten.

Compliance steuert Policies, Schwellen und Normen; Development iteriert agil – mit geringeren Kosten und schnellerem Time-to-Market.

Mit Didit geht das noch heute: bauen, versionieren, auditieren und skalieren, ohne Kompromisse bei Compliance oder Nutzererlebnis.